12/11/2023 |

Uno de los principales problemas a afrontar por los herederos es el pago del impuesto de sucesiones, cuya liquidación dependerá en gran medida de distintas variables como el lugar de residencia del causante, el grado de parentesco de los herederos o el importe del caudal hereditario.

El domicilio fiscal del causante va a determinar la normativa autonómica a aplicar en la liquidación del impuesto sobre sucesiones. En particular, el impuesto sobre sucesiones se liquidará conforme al régimen fiscal de la comunidad autónoma en la que haya residido la mayor parte de los últimos cinco años, independientemente de que los herederos no vivan en la misma comunidad autónoma.

El grado de parentesco va a determinar los beneficios fiscales más habituales que las distintas comunidades autónomas reconocen a los herederos: un parentesco más cercano supone mayores beneficios fiscales, por ejemplo, será mucho mejor la situación fiscal de un cónyuge o hijo que la de un sobrino. Aunque también hay otras situaciones a tener en cuenta como los descendientes menores de edad o el hecho de que los herederos tengan reconocido un grado determinado de una minusvalía. En ambos casos se puede disfrutar de ventajas fiscales.

Antes de empezar a explicar los cálculos necesarios para llegar a la liquidación del impuesto conviene recordar que la liquidación y pago del impuesto está sometida a unos plazos establecidos en el reglamento del impuesto sobre sucesiones y donaciones y es importante cumplirlos. En concreto, el plazo establecido para la presentación del impuesto de sucesiones es de seis meses a contar desde el día siguiente al del fallecimiento del causante. En el caso de que te retrases, podrían aplicarte recargos, lo que aumentaría la cuantía que tienes que abonar. No obstante lo anterior, existe la posibilidad de solicitar una prórroga de la presentación del impuesto por un periodo de seis meses adicionales siempre que la solicitud se realice dentro de los cinco primeros meses del plazo de presentación.

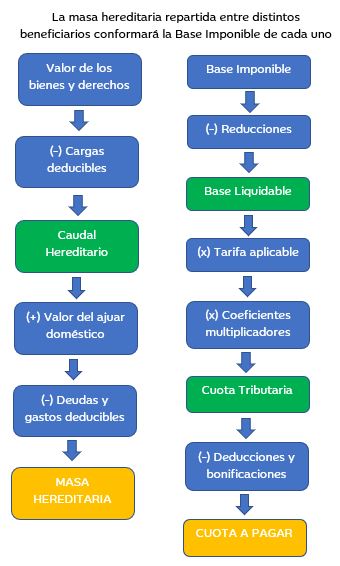

Recibir una herencia supone un incremento de patrimonio por el que hay que pagar. Por lo tanto, lo primero que hay que calcular es la base imponible que se obtiene del valor neto de los bienes y derechos que configuran la masa hereditaria bruta. A este montante se le restan las cargas, deudas y gastos deducibles para obtener la masa hereditaria neta, que una vez dividida entre cada heredero y sumados los seguros de vida dan como resultados la base imponible del impuesto de sucesiones.

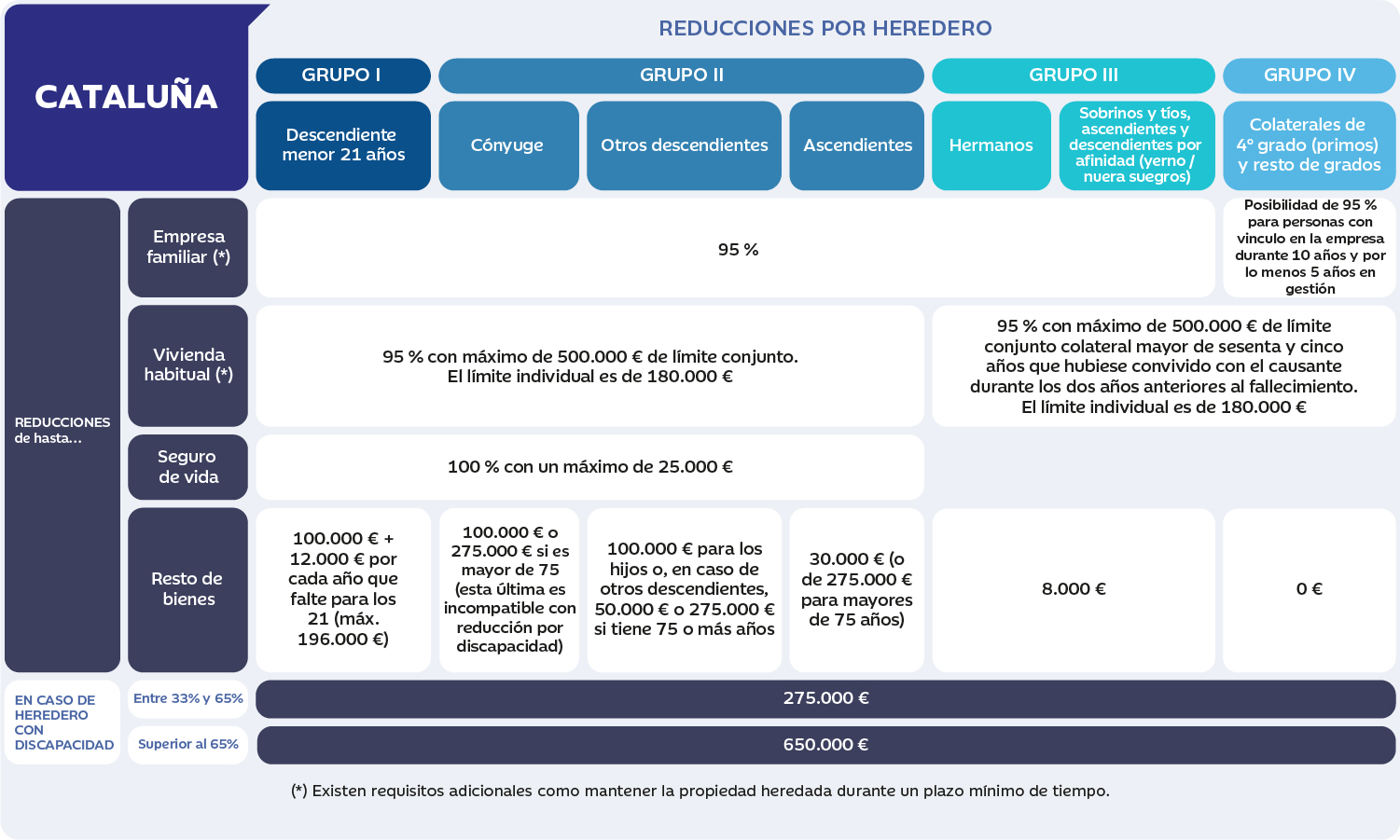

En el artículo 20 de la Ley del Impuesto sobre Sucesiones y Donaciones están descritas las diferentes reducciones a nivel estatal a las que puede acogerse un heredero. Sin embargo, las comunidades autónomas pueden regular modificarlas . En el caso de Cataluña las reducciones son las siguientes:

Sobre ese valor resultante (base imponible – reducciones), se aplica el porcentaje que corresponda de la tarifa del impuesto. Las Comunidades Autónomas son las responsables de determinar qué porcentaje aplicar, aunque la normativa estatal establece una tarifa del 7,65% al 34% en función del montante de la base liquidable. Es decir, se trata de un impuesto progresivo, cuanto más se hereda, mayor porcentaje se debe pagar. El resultado de aplicar la tarifa del impuesto a la base liquidable, que se detalla en la siguiente tabla, daría como resultado la cuota íntegra.

| Base liquidable hasta euros | Cuota euros | Resto base liquidable hasta euros | Tipo aplicable porcentajes |

|---|---|---|---|

| 0,00 | - | 50.000,00 | 7 |

| 50.000,00 | 3.500,00 | 150.000,00 | 11 |

| 150.000,00 | 14.500,00 | 400.000,00 | 17 |

| 400.000,00 | 57.000,00 | 800.000,00 | 24 |

| 800.000,00 | 153.000,00 | en adelante | 32 |

Para llegar a la cuota tributaria hay que aplicar los llamados coeficientes multiplicadores, que varían en función del patrimonio preexistente del heredero y del grupo de parentesco entre el heredero y el fallecido.

De acuerdo con esto último, se establecen los siguientes grupos de parentesco en el impuesto de sucesiones:

Quedan asimiladas a las relaciones entre hijos y ascendientes las relaciones entre una persona que esté o haya estado en acogimiento y la persona o personas acogedoras.

Las situaciones de convivencia de ayuda mutua se asimilan al resto de descendientes del grupo II a los efectos de la aplicación de las reducciones personal y adicional y por la adquisición de la vivienda habitual del causante.

Si combinamos el patrimonio preexistente del heredero con su grado de parentesco obtendremos el coeficiente por el que multiplicar la cuota íntegra para obtener la cuota tributaria.

| Grupos del artículo 20 | |||

|---|---|---|---|

| Patrimonio preexistente euros | I y II | III | IV |

| De 0 a 500.000,00 | 1,0000 | 1,5882 | 2,0000 |

| De 500.000,00 a 2.000.000,00 | 1,1000 | 1,5882 | 2,0000 |

| De más de 2.000.000,00 a 4.000.000,00 | 1,1500 | 1,5882 | 2,0000 |

| Más de 4.000.000,00 | 1,2000 | 1,5882 | 2,0000 |

De nuevo, son las comunidades autónomas las que tienen competencia para regular estas deducciones. En el caso de Cataluña:

Bonificación del 99% en la cuota tributaria para los cónyuges, incluidas las cantidades percibidas por los beneficiarios de seguros de vida que se acumulan al resto de bienes y derechos que integran su porción hereditaria.

Bonificación para el Grupo I:

| Base imponible hasta euros | Bonificación % | Resto base imponible hasta euros | Bonificación marginal % |

|---|---|---|---|

| 0,00 | 0,00 | 100.000,00 | 99,00 |

| 100.000,00 | 99,00 | 100.000,00 | 97,00 |

| 200.000,00 | 98,00 | 100.000,00 | 95,00 |

| 300.000,00 | 97,00 | 200.000,00 | 90,00 |

| 500.000,00 | 94,20 | 250.000,00 | 80,00 |

| 750.000,00 | 89,47 | 250.000,00 | 70,00 |

| 1.000.000,00 | 84,60 | 500.000,00 | 60,00 |

| 1.500.000,00 | 76,40 | 500.000,00 | 50,00 |

| 2.000.000,00 | 69,80 | 500.000,00 | 40,00 |

| 2.500.000,00 | 63,84 | 500.000,00 | 25,00 |

| 3.000.000,00 | 57,37 | en adelante | 20,00 |

Bonificación para el Grupo II:

| Base imponible hasta euros | Bonificación % | Resto base imponible hasta euros | Bonificación marginal % |

|---|---|---|---|

| 0,00 | 0,00 | 100.000,00 | 60,00 |

| 100.000,00 | 60,00 | 100.000,00 | 55,00 |

| 200.000,00 | 57,50 | 100.000,00 | 50,00 |

| 300.000,00 | 55,00 | 200.000,00 | 45,00 |

| 500.000,00 | 51,00 | 250.000,00 | 40,00 |

| 750.000,00 | 47,33 | 250.000,00 | 35,00 |

| 1.000.000,00 | 44,25 | 500.000,00 | 30,00 |

| 1.500.000,00 | 39,50 | 500.000,00 | 25,00 |

| 2.000.000,00 | 35,88 | 500.000,00 | 20,00 |

| 2.500.000,00 | 32,70 | 500.000,00 | 10,00 |

| 3.000.000,00 | 28,92 | en adelante | 0,00 |

Las bonificaciones anteriores no se aplicarán en caso de que el adquirente opte por aplicar cualquiera de las reducciones y exenciones previstas en la legislación salvo aquellas relacionadas con el parentesco, la edad, la discapacidad, los seguros de vida o la vivienda habitual.

No todo el mundo tiene las mismas necesidades, y queremos que encuentres la solución que mejor se adapte a tu situación.